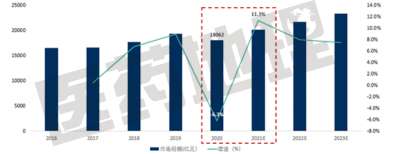

从新三板到北交所 新一波热门医药股来临

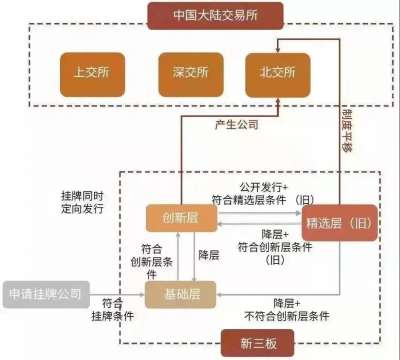

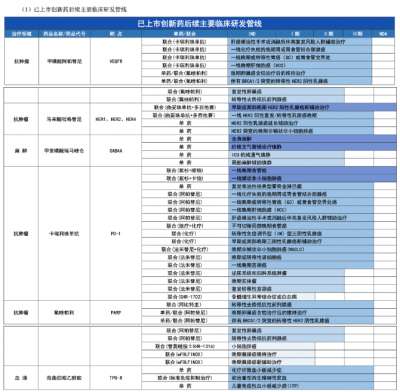

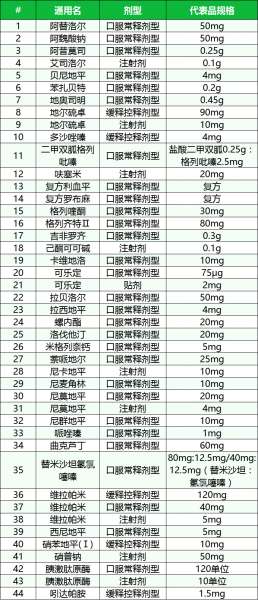

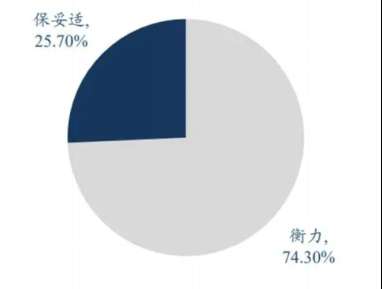

事件:9月2日晚间,国家主席在2021年中国国际服务贸易交易会全球服务贸易峰会上发表视频致辞,表示将继续支持中小企业创新发展,深化新三板改革,设立北京证券交易所(以下简称“北交所”),打造服务创新型中小企业主阵地。 一、北交所介绍 证监会在新闻发布会上表示,北交所将牢牢坚持服务创新型中小企业的市场定位,总体平移精选层各项基础制度,坚持北交所上市公司由创新层公司产生,维持新三板基础层、创新层与北京证券交易所“层层递进”的市场结构,同步试点证券发行注册制。 新三板是资本市场中服务中小企业的重要平台,然而近几年挂牌企业数量下降,新三板市场“缺血”困境越发明显。截止9月9日,新三板共有7280家公司,其中包括66家精选层公司、1248家创新层公司。 北交所设立后,将大大改善新三板市场流动性。从定位来看,北交所服务于中小型高科技企业,与上交所的科创板、深交所的板有所区别。从区位上来看,上交所位于长三角,深交所位于珠三角,北交所设立后主要辐射北方地区。此外,相较新三板精选层100万的投资门槛,北交所投资门槛预计初期和科创板一致,为50万,这也有利于快速增加流动性。 图1:北交所与新三板业务结构 二、北交所医药股前瞻 2.1新三板医药股概况 截止2021年7月底,新三板医药企业挂牌家数为424家,在所有挂牌家数中占比5.72%,按照全国股转系统挂牌公司投资型分类标准,可以进一步做如下细分: 图2:新三板医疗保健业分类(除兽药) 数据来源:全国股转系统官网,中康产业资本研究中心 以2021年中报作为业绩标准,净资产排名前十的企业中,中药企业与化学原料药企业各有3家,共有6家企业净资产突破10亿元,全市场有22家企业中报